Milhões de proprietários pagam impostos sobre a propriedade a cada ano. Nas propriedades localizadas dentro de seus limites, cidades, condados e distritos escolares cobram impostos sobre a propriedade, que usam para financiar suas operações.

Todos esses impostos são somados para determinar a taxa de imposto geral da região, ou taxa de fábrica, que é usada para calcular os impostos sobre a propriedade. O valor de avaliação de um imóvel é então multiplicado por essa taxa, fazendo com que os proprietários de imóveis de maior valor paguem mais.

Vários tipos de propriedade são tributados de forma diferente na terra e nos edifícios nela. Por exemplo, um terreno vago terá um valor de avaliação muito menor do que um pedaço equivalente de propriedade reformada e, portanto, pagará menos impostos sobre a propriedade. A avaliação do terreno pode ser maior se houver acesso a serviços públicos como gás, água e esgoto. Uma avaliação mais alta e impostos adicionais para o proprietário podem resultar se o avaliador acreditar que o terreno tem potencial para ser desenvolvido. Uma porcentagem do valor avaliado da propriedade determina quanto uma propriedade é tributada.

Para os governos municipais e municipais, os impostos sobre a propriedade são uma fonte significativa de receita. Para determinar as taxas adequadas, os vários conselhos, conselhos e legislaturas se reúnem. Para avaliar quanto dinheiro deve ser reservado para a prestação dos diversos serviços solicitados pelo bairro, eles realizam audiências orçamentárias. Os impostos sobre a propriedade são usados para pagar serviços como educação, trânsito, emergência, parques, recreação e bibliotecas.

A Lei de Cortes de Impostos e Empregos limitou as deduções federais para impostos estaduais e locais a US$ 10.000 por ano (ou US$ 5.000 para indivíduos casados declarando separadamente) a partir do ano fiscal de 2018 (SALT). Essa soma representa todos os impostos imobiliários, de renda e vendas relacionados à propriedade.

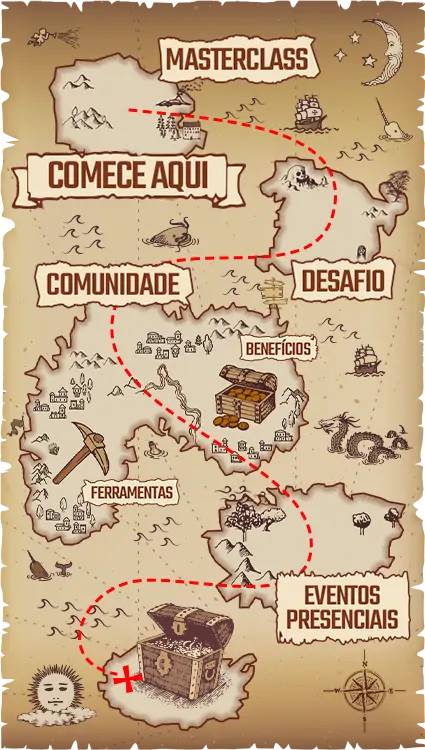

Mas, como é feito o cálculo?

A avaliação da propriedade é usada para calcular os impostos sobre a propriedade. Tanto a terra quanto as estruturas nela estão incluídas. A cada um a cinco anos, os assessores fiscais normalmente avaliam a propriedade e cobram do proprietário registrado o valor apropriado de acordo com as diretrizes estabelecidas pela autoridade tributária. Os avaliadores determinam esse valor combinando o valor da propriedade avaliada com o imposto do moinho, também conhecido como imposto do moinho.

Exemplo: O número de cidades e distritos escolares em que uma propriedade está localizada, juntamente com a soma das taxas cobradas por cada uma, determina a taxa de imposto para aquela propriedade. A taxa da usina é o nome dado a essa cobrança total. Cada cidade, condado e distrito escolar geralmente tem autoridade para impor impostos sobre as propriedades localizadas dentro de suas fronteiras. Cada entidade determina sua taxa de fábrica necessária, que é então somada para determinar a taxa de fábrica total.

A taxa de imposto geral aplicada ao valor de sua propriedade é conhecida como taxa do moinho, com um moinho igual a um décimo de um centavo. Portanto, uma usina custaria US$ 1 para cada US$ 1.000 em valor de propriedade avaliado.

Considere um município onde o valor estimado de todas as propriedades é de US$ 100 milhões e o município determina que precisa de US$ 1 milhão em receita tributária para financiar suas atividades essenciais. A taxa da fábrica seria calculada como $ 1.000.000 dividido por $ 100.000.000, ou 1%. A taxa total da usina para a área seria de 4,5% (1% + 0,5% + 3%) ou 45 usinas se a cidade e o distrito escolar computassem uma taxa da usina de 0,5% e 3%, respectivamente.

Mais dois processos são necessários para determinar uma nota fiscal. O valor de uma propriedade é primeiro determinado usando uma das técnicas listadas abaixo. A taxa de avaliação, que varia de acordo com a jurisdição e indica a parte de uma propriedade sobre a qual os impostos são devidos, é então multiplicada pelo valor.

Considere um cenário em que o avaliador descobre que sua propriedade vale $ 500.000 e que a taxa de avaliação é de 8%. Uma avaliação de $ 42.000 seria feita. Usando a taxa de 4,5% que determinamos anteriormente, o valor do imposto devido é de $ 1.800 ($ 40.000 4,5%).

Três maneiras de fazer uma avaliação da propriedade:

O valor avaliado da propriedade do proprietário é multiplicado pela taxa da fábrica para determinar os impostos sobre a propriedade. O valor avaliado fornece uma estimativa do valor justo de mercado da sua casa. Baseia-se no estado atual do mercado imobiliário do bairro.

O avaliador examinará todos os dados pertinentes relativos à sua propriedade para determinar seu valor geral. O avaliador deve considerar uma série de fatores para lhe fornecer a avaliação mais precisa, incluindo o preço de venda de propriedades comparáveis no mercado atual, quanto custaria para substituir sua propriedade, quanto custaria para mantê-la, se melhorias foram feitas, qualquer receita que você possa receber da propriedade e a taxa de juros que seria cobrada para comprar ou construir uma propriedade semelhante à sua.

O avaliador tem três opções para estimar o valor de mercado da propriedade e pode usar as três sozinhas ou em qualquer combinação.

- Fazendo uma avaliação de vendas

O avaliador determina o valor da propriedade com base nas vendas próximas comparáveis. Localização, condição da propriedade, acréscimos e circunstâncias gerais do mercado estão entre os critérios. O avaliador então modifica os números para refletir modificações específicas na propriedade, como novas construções e reformas. - Fazendo uma abordagem de custo

Este é o ponto onde o avaliador calcula o valor de sua propriedade usando o custo de substituição. Os avaliadores estimam o valor da propriedade se ela estiver vazia e o valor da depreciação que ocorreu nas propriedades mais antigas. Ao determinar a avaliação final das propriedades mais novas, o avaliador considera as despesas de materiais de construção e mão de obra, bem como qualquer depreciação razoável. - Fazendo uma abordagem de renda

Essa abordagem é baseada na receita potencial que a propriedade pode gerar se for alugada. O avaliador usa a abordagem do método de renda, levando em consideração o retorno que você pode razoavelmente esperar da propriedade, bem como os custos de gerenciamento e manutenção da propriedade, seguros e impostos.